Los ingresos de F&O se reportan en ITR

3 min readLos ingresos de F&O se reportan en ITR

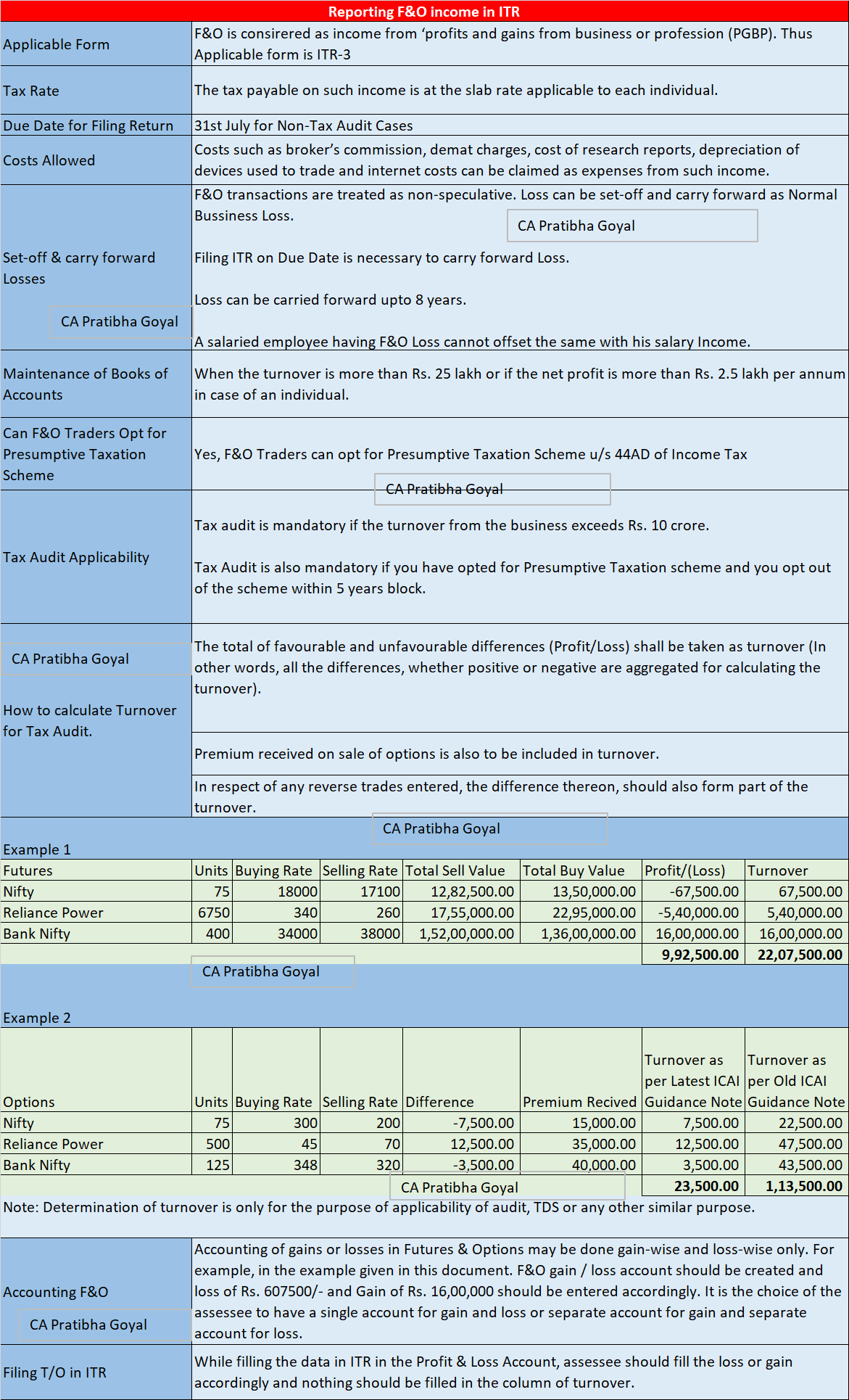

Formulario aplicable: F&O se considera como ‘Ingreso de Beneficios y Ganancias de Negocios o Profesión (PGBP). Por lo tanto, el formulario aplicable es ITR-3

Tasa de impuesto: El impuesto a pagar sobre dichos ingresos es a la tasa de losa aplicable a cada individuo.

Último día para presentar la declaración: 31 de julio para casos de auditoría no fiscal y 31 de octubre en caso de auditoría fiscal

gastos permitidos

Los gastos como la comisión de los corredores, los cargos de demat, el costo de los informes de investigación, la depreciación del equipo utilizado para el comercio, los gastos de Internet pueden reclamarse como gastos de dichos ingresos.

Fijar pérdidas y llevar adelante

- Las transacciones de F&O se consideran no especulativas. La pérdida puede compensarse como pérdida comercial ordinaria y trasladarse.

- El ITR debe presentarse en la fecha de vencimiento para recuperar la pérdida.

- Las pérdidas pueden trasladarse hasta 8 años.

- Un empleado asalariado que tiene una pérdida de F&O no puede compensarla con su salario.

Mantenimiento de libros de contabilidad.

Cuando la facturación supera las Rs. 25 lakhs o si el ingreso neto excede Rs. 2,5 lakh por año en el caso de un individuo.

¿Pueden los comerciantes de F&O optar por el esquema de impuesto presuntivo?

Sí, los comerciantes de F&O pueden optar por el esquema de impuesto presuntivo u/s 44AD del Impuesto a la Renta

Aplicabilidad de la auditoría fiscal

- Una auditoría fiscal es obligatoria si el volumen de negocios de la empresa supera las 2000 rupias. 10 crores.

- Una auditoría fiscal también es obligatoria si opta por el esquema de impuesto presuntivo y se excluye del esquema dentro de los 5 años.

¿Cómo calcular la facturación para la auditoría fiscal?

- La suma de las diferencias positivas y negativas (pérdidas/ganancias) se calcula como facturación (en otras palabras, todas las diferencias positivas o negativas se suman para calcular la facturación).

- En caso de que se introduzcan transacciones inversas, la diferencia también formará parte del volumen de negocios.

Contabilidad F&O

El cálculo de pérdidas y ganancias en futuros y opciones solo se puede realizar sobre la base de pérdidas y ganancias. Por ejemplo, en el ejemplo dado en este documento. Se debe crear una cuenta de ganancias/pérdidas F&O y la pérdida de Rs. 607500/- y gana Rs. 16,00,000 deben pagarse en consecuencia. Una cuenta única para ganancias y pérdidas o una cuenta separada para ganancias y una cuenta separada para pérdidas es la elección del beneficiario.

Presentación T/O en ITR

Al completar los datos en ITR en la cuenta de pérdidas y ganancias, el evaluado debe completar la pérdida o ganancia en consecuencia y no completar nada en la columna de facturación.

Los ingresos de F&O se reportan en ITR

Únase a la membresía de StudyCafe. Para obtener más información sobre la membresía, haga clic en el botón Unirse a la membresía

Únete a la membresía

Si tiene alguna consulta sobre la membresía, puede enviarnos un correo electrónico [email protected]

¡Únase al grupo de WhatsApp o al canal de Telegram de Studycafe para obtener las últimas actualizaciones sobre trabajos gubernamentales, trabajos gubernamentales, trabajos privados, impuestos sobre la renta, GST, derecho de sociedades, juicios, CA, CS, ICWA y más!

“Estudiante. Fanático profesional del café. Malvado ninja de la cultura pop. Adicto a la televisión. Pionero del alcohol”.